Розрахунки акредитивами

Акредитив — це розрахунковий документ із дорученням однієї кредитної установи іншій здійснити за рахунок спеціально задепонованих коштів оплату товарно-транспортних документів за відвантажений товар.

Акредитив застосовується в розрахунках між постачальниками і покупцями. Документи постачальника оплачуються банком тільки на умовах, передбачених в акредитивній заяві покупця.

Коли використовують акредитивну форму розрахунків, оплата документів за відвантажений товар, надані послуги здійснюється або в банківській установі постачальника за рахунок коштів платника, там задепонованих для цієї мети, або в банку платника — так званий гарантований акредитив. Акредитивна форма розрахунку гарантує платіж постачальнику. Ця форма розрахунків застосовується за наявності угоди між постачальником і платником щодо такої форми розрахунків.

Постачальник подає в банк, що його обслуговує, заяву із зазначенням умов використання задепонованих коштів (власних або залучених). Акредитив відкривається для розрахунків тільки з одним конкретним постачальником. Його не можна використовувати для розрахунків з іншими постачальниками чи для виплати грошей готівкою. Чинність акредитива, як правило, не перевищує 15 днів з моменту відкриття. Платнику надано право змінювати умови акредитива, достроково відкликати невикористані кошти. Після повідомлення про відкриття акредитива постачальник відвантажує товар і не пізніше трьох робочих днів після цього подає в установу банку реєстри рахунків і транспортні або інші документи, які підтверджують відвантаження. Коли документи відповідають умовам акредитива, кошти того самого дня зараховуються на рахунок постачальника.

Існує кілька видів акредитивів.

Покритий — це такий акредитив, який передбачає попереднє депонування коштів. У цьому разі банк платника (банк-емітент) списує кошти з розрахункового рахунка платника і переказує ці кошти в банк постачальника (банк-виконавець) на окремий балансовий рахунок «Акредитив».

Депонування коштів в установі банку постачальника можна здійснити також і за рахунок кредиту, отриманого платником у банку-емітенті. Проте для кожного конкретного акредитива можна використати тільки одне джерело платежу, тобто виставляти акредитив частково за рахунок власних коштів, а частково за рахунок кредиту не дозволяється.

Непокритий — це акредитив, коли платежі постачальнику гарантує банк. У такому разі платник звертається до свого банку з клопотанням виставити для нього гарантований акредитив. Таке клопотання банк-емітент задовольняє тільки стосовно платоспроможних клієнтів і за умови встановлення між клієнтом і банком, який відкриває акредитив, кореспондентських відносин.

Відкриваючи гарантований акредитив, банк-емітент дає банку-виконавцю право списувати платежі на користь постачальника — отримувача коштів зі свого кореспондентського рахунка.

Відзивний — це акредитив, який може бути змінений або анульований банком-емітентом на вимогу покупця без попереднього погодження з постачальником. Але банк-виконавець повинен оплатити документи, які були виставлені постачальником і прийняті банком, до отримання останнім повідомлення про зміну чи анулювання акредитива.

Безвідзивний — це акредитив, який не можна змінити або анулювати без згоди постачальника, на користь котрого було відкрито акредитив.

Використання акредитивної форми розрахунків обумовлюється в угоді між постачальником і покупцем, в якій указують конкретні умови розрахунків за акредитивом, строк його дії, вид акредитива, спосіб його виконання, банк постачальника і покупця.

Підставою для відкриття акредитива платником є повідомлення постачальника про готовність до відвантаження товару. Для відкриття акредитива платник подає в банк заяву встановленого зразка з необхідними реквізитами (номер договору, згідно з яким відкривається акредитив; термін чинності акредитива; рахунок платника і банк, який його обслуговує; документи, згідно з якими здійснюються виплати за акредитивом; строк їх подання; вид акредитива та сума акредитива).

Закриття акредитива в банку постачальника здійснюється:

-

на заяву постачальника щодо відмови від дальшого використання акредитива до закінчення терміну його чинності;

після закінчення терміну чинності акредитива;

на заяву покупця про відкликання акредитива повністю або частково.

Акредитив закривається в день отримання повідомлення від банку-емітента.

Невикористана сума акредитива повертається банку платника для зарахування на рахунок, з якого депонувалися кошти.

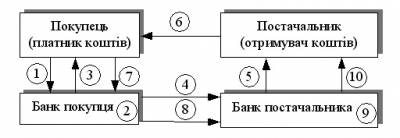

Схему здійснення рахунків з використанням акредитивної форми наведено на рис. 2.4.

Рис. 2.4. Розрахунок з використанням акредитива

- покупець доручає банку, що його обслуговує, відкрити акредитив;

- банк покупця відкриває акредитив;

- банк покупця сповіщає покупця про відкриття акредитива;

- банк покупця повідомляє банк постачальника про відкриття акредитива постачальнику на конкретну суму;

- банк постачальника сповіщає постачальника про відкриття акредитива;

- відвантаження товару;

- покупець повідомляє банк про виконання умови акредитива, тобто дає наказ на розкриття акредитива;

- банк покупця переказує банку постачальника суму коштів з акредитива;

- банк постачальника зараховує кошти на рахунок постачальника;

- банк постачальника повідомляє про це свого клієнта.

Акредитивна форма розрахунку дає постачальнику впевненість, що відвантажений товар буде своєчасно оплачено.

Для постачальників (отримувачів коштів) акредитивна форма розрахунків надійна, відносно проста і приваблива, оскільки гарантує оплату.

Покупцям розрахунки з використанням акредитива не вигідні, бо на певний час кошти вилучаються з обороту, що погіршує фінансове становище підприємств-покупців.